| Введение | 3 |

| 1. Общие сведения о компании | 4 |

| 2. Участники рынка | 7 |

| 7 | |

| 2.2. Конкуренты | 7 |

| 2.2.1. Тенденции рынка | 8 |

| 2.2.2. SWOT-анализ | 10 |

| 2.3. Потребители | 11 |

| 2.3.1. Сегментация рынка | 12 |

| 3. Продукция компании | 14 |

| 3.1. Краткое описание продукции ОАО «АвтоВАЗ» | 14 |

| 15 | |

| 3.2.1. Матрица БКГ | 15 |

| 3.2.2. Матрица GE-McKinsey | 16 |

| 3.2.3. Матрица Ансоффа | 17 |

| 3.3. Ценообразование | 18 |

| 3.4. Сервисно-сбытовая сеть | 19 |

| 3.5. Оценка рекламной кампании «АвтоВАЗа» | 20 |

| Заключение | 21 |

| Список использованной литературы | 23 |

Введение

В качестве исследуемой компании я решил выбрать именно АвтоВАЗ, потому что проблемы отечественной автомобильной промышленности сегодня волнуют многих граждан нашей страны: Каково ее положение сегодня и перспективы развития в будущем? Сможет ли она выдержать конкуренцию с иностранными автопроизводителями, стремительно проникающими на Российский рынок? И, наконец, стоит ли вводить протекционистские меры или, наоборот, снижать барьеры для иностранных компаний для привлечения инвестиций? Ответы на эти вопросы неоднозначны, и во многом зависят от реального состояния и потенциала компаний на сегодняшний момент, которые в свою очередь определяются их маркетинговой политикой. Попробуем взглянуть на эти вопросы со стороны ОАО «АвтоВАЗ». Он является наиболее крупным представителем отечественного автопрома, но даже у него, обладающего бо́льшими, чем у его российских конкурентов, ресурсами, существует масса проблем, справиться с которыми будет действительно непросто.

В этой курсовой работе я попытался рассмотреть автомобильный рынок России на конец 2003 года с разных сторон: его игроков, тенденции, возможности и угрозы; положение на нем АвтоВАЗа, перспективы его развития, те стратегии, которые использует компания на данный момент, и на что, на мой взгляд, ей следует сделать упор в ближайшем будущем.

1 . Общие сведения

5 апреля 1966 года Председатель Совета Министров СССР Косыгин Алексей Николаевич выступил с докладом по пятилетнему плану развития народного хозяйства на 1966-1970 гг., где было впервые сказано о необходимости построить в СССР новый автомобильный завод. 4 мая подписан протокол «О сотрудничестве в области разработки конструкции автомобиля, проекта автомобильного завода и его строительства в СССР» с итальянским автопроизводителем ФИАТ. Кроме того, подписано Межбанковское соглашение о кредите между Внешторгбанком СССР и банком «Институто Мобильяро Италиано» для оплаты поставок оборудования. 19 апреля 1970 года в 7 утра с главного конвейера завода сошли первые шесть автомобилей ВАЗ-2101, хотя значительный ряд деталей и комплектующих все еще поступали из-за рубежа.

ОАО «АВТОВАЗ» - крупнейший производитель легковых автомобилей в России и Восточной Европе. Его доля в валовом внутреннем продукте нашей страны составляет около 1%.

За период 1970 – 2003 годов предприятием выпущено более 21 млн. автомобилей. Существующий производственный потенциал автомобильного комплекса позволяет выпускать свыше 700 000 автомобилей в год.

ОАО «АВТОВАЗ» является градообразующим предприятием для почти миллионного Тольятти. Именно поэтому в состав акционерного общества входят подразделения, обеспечивающие питание, транспортные услуги, медицинское обслуживание, отдых, а также оказывающие помощь в воспитании детей.

Сборка малолитражных автомобилей по лицензии ОАО «АВТОВАЗ» организована в городах Сызрань, Ижевск (Россия), Луцк, Херсон, Запорожье, Кременчуг (Украина), Кито (Эквадор), Каир (Египет), Монтевидео (Уругвай). В Серпухове и Набережных Челнах собирают «Оку» ВАЗ-1111.

Миссия – удовлетворение широкого круга потребителей практичными легковыми автомобилями.

Корпоративный лозунг - Работать на благо россиян и во славу России!

Социальная политика

В ОАО «АВТОВАЗ» традиционно на высоком уровне поддерживается отношение к «человеческим ресурсам» и понимание их роли в коммерческом успехе акционерного общества. Корпоративная система управления предусматривает большой набор инструментов и методов работы с персоналом, в т.ч. проверенную и осмысленную за многие годы социальную политику.

Разнообразные социальные льготы и гарантии, социальные программы и программы помощи работникам позволяют привлекать и удерживать наиболее ценные кадры, укреплять лояльное отношение работников к акционерному обществу, способствуют достижению целей предприятия.

Учитывая, что затраты на содержание социальной сферы снижают инвестиционную привлекательность предприятия и ухудшают его положение в условиях растущей внутренней конкуренции, в акционерном обществе выбран путь формирования адресных социальных программ - программ «нового поколения».

При реализации социальной политики и формировании адресных социальных программ учитываются и некоторые другие принципиальные подходы:

1. Программы, льготы и гарантии сориентированы на действующие в акционерном обществе стандарты, применяются по направлениям, которые ограничены или отсутствуют в системе государственных учреждений;

2. В компании применяются программы, льготы и гарантии, имеющие наибольшее мотивационное воздействие; порядок их применения согласуется с представительными органами трудового коллектива;

3. В ряду важных и принципиальных моментов рассматриваются оптимизация налогообложения и предотвращение необоснованного роста затрат на персонал.

4. Одно из основных мест в социальной политике занимает адресность предоставления льгот и гарантий работникам предприятия.

Решение задачи отождествления личных целей работника с целями предприятия - главная цель социальной политики. На предприятии организуются следующие социальные программы:

Жилищная программа "Лада-дом"

Задача - улучшение жилищных условий работников. Улучшение жилищных условий работники производят за счет собственных средств; предприятие выделяет участникам программы безвозмездные жилищные субсидии и обеспечивает инвестициями инженерное обустройство территорий под строительство жилых домов.

Программа добровольного медицинского страхования

Медицинское обслуживание работников ОАО "АВТОВАЗ", как и всех граждан РФ, осуществляется в рамках территориальной программы обязательного медицинского страхования (ОМС). Оказание медицинской помощи в рамках территориальной программы осуществляется муниципальными лечебно-профилактическими учреждениями и структурной единицей ОАО "АВТОВАЗ" - центром медицины труда.

Программа негосударственного пенсионного обеспечения

Данная программа направлена на решение конкретных задач: обеспечение планового вывода персонала, достигающего пенсионного возраста, и организация дополнительных пенсионных выплат бывшим работникам с целью "смягчения" переходного периода от сравнительно высокого дохода в виде заработной платы к доходу в виде относительно небольшой государственной пенсии. Дополнительная негосударственная пенсия формируется из двух источников - пенсионных взносов работника и предприятия.

Ссудосберегательная программа

Задача - создание приемлемых условий приобретения недвижимости, товаров и услуг с рассрочкой платежей, в т.ч. через предоставление потребительских займов. Реализацию потребительских планов осуществляет жилищно-бытовой потребительский кооператив "Социальный", созданный в форме некоммерческой организации.

2 . Участники рынка

2.1. Институты власти, осуществляющие регулирование данного рынка

Регулирование автомобильного рынка осуществляется через пошлины на ввоз подержанных иномарок на территорию России, которые регулярно пересматриваются правительством и вносятся на рассмотрение в Государственную Думу РФ. В данном вопросе нельзя не отметить активную деятельность лоббистов отечественного автопрома.

2.2. Конкуренты

Автомобильный рынок России является открытым и на нем реально присутствуют все крупнейшие мировые производители. Продукция предприятий автомобильной промышленности России сталкивается на всех сегментах внутреннего рынка с четырьмя группами конкурентов.

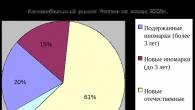

| Автомобильный рынок России на конец 2003 года |

||

| Кол-во, шт | Доля рынка, % | |

| Подержанные иномарки (более 3 лет) | 288 316 | 19,61% |

| Новые иномарки (до 3 лет) | 226 534 | 15,41% |

| Новые отечественные | 898 000 | 61,09% |

| Иномарки, собираемые в России | 57 150 | 3,89% |

| Итого | 1 470 000 | 100,00% |

Новые отечественные автомобили (с ними практически нет конкуренции).

Автомобильный рынок России по своим объемам значительно превышает производственные возможности действующих отечественных предприятий, что практически исключает для последних конкуренцию между собой.

Новые импортные автомобили (c ними слабая конкуренция).

Новые импортные автомобили достаточно дороги. Самые дешевые из них в 1,3-1,5 раза дороже российских аналогов. Так, основное количество автомобилей иностранного производства - конкурентов продукции АО «АвтоВАЗ» сосредоточено в ценовом диапазоне от 11 до 15 тыс. долл. США. В частности, «оппонентами» ВАЗа выступают автомобили таких марок, как: «Hyundai», «Kia»; «Рено», «Peugeot»; «ФИАТ»; «Шкода»; «VolksWagen»; «Ford».

Подержанные импортные автомобили (c ними сильная конкуренция).

Основным конкурентом для продукции отечественных предприятий является импортируемая подержанная автомобильная техника. Основная масса присутствующих на российском рынке подержанных импортируемых автомобилей со сроком службы 5-6 лет располагается в ценовом диапазоне в зависимости от класса от 3 до 8 тыс. долл. США, перекрывая всю шкалу цен новых отечественных автомобилей. Подержанные импортные легковые автомобили со сроком службы порядка 5-6 лет по потребительским качествам выигрывают у отечественных машин, а по затратам на ремонт и обслуживание проигрывают им.

Автомобили автосборочных предприятий, созданных в России с участием (частичным или полным) иностранного капитала

(пока c ними слабая конкуренция, но есть угроза многократного ее усиления вследствие резкого снижения пошлин на импортные комплектующие).

Пока они не оказывают существенной конкуренции, так как объемы их производства невелики, а цены из-за использования практически только импортных комплектующих не намного ниже новых импортных автомобилей. Но есть угроза многократного усиления конкуренции вследствие резкого снижения пошлин на импортные комплектующие или начала их производства на территории России (что также повлечет существенное падение их цены).

2.2.1. Тенденции рынка

В новом 2004 году наблюдается следующие тенденция изменения рынка:

1) За первый квартал текущего года впервые в истории России ввезено больше новых б/у иномарок (до 3 лет), чем подержанных б/у (более 3 лет):

| 2003 год | 1 квартал 2004 года | |

| До 3 лет | 44 % | 53,8 % |

| Более 3 лет | 56 % | 46,2 % |

Причем по данным Государственного таможенного комитета России, с января по март 2004 года импорт иномарок увеличился на 17% по сравнению с тем же периодом прошлого года. «Рост связан с двумя факторами, – считает начальник аналитического управления инвестиционной компании «ОЛМА» Владимир Детинич. – Первый – увеличение количества денег в стране, что, в свою очередь, привело к увеличению платежеспособного спроса на автомобили. Поскольку спрос не может быть удовлетворен внутренними производителями, растет интерес к иномаркам. Второй фактор – относительное укрепление рубля, которое привело к тому, что импортные автомобили стали дешевле».

По данным «АвтоВАЗа», до 2003 года большинство потенциальных покупателей могли реально рассчитывать на приобретение машины ценой до 7 тыс. долларов. Теперь с учетом роста доходов населения приоритеты смещаются в сторону более дорогих автомобилей (8–10 тыс. долларов и 10–15 тыс. долларов) с более высокими потребительскими свойствами. А таковых отечественный автопром пока предложить не может.

| 1 квартал 2003 года | 1 квартал 2004 года | Изменение | |

| Ввезено, шт. | 80 000 | 93 800 | + 17,25% |

2) Сегодня наблюдатся начало массированной экспансии иностранных автопроизводителей на Российский рынок.

По мнению опрошеных агентством «RBC Daily» экспертов, в 2004 году развитие российского авторынка будет определяться активностью иностранных производителей. «Автотор» (Калининград), «Ford Motor Company» (Ленинградская обл.), «Автофрамос» (Москва), ТагАЗ (Таганрог), «УзДэу» (Узбекистан) и СП «GM-АвтоВАЗ» (Тольятти), вместе взятые, увеличат производство более чем на 40 тыс. штук. За весь 2003 года эти предприятия изготовили 5,7% (57150шт.) от общего производства легковых автомобилей в России. Тенденция роста производства иномарок на территории России сохранится: «…стало известно, что вслед за японской компанией Toyota, планирующей строительство своего, уже восьмого в мире и первого в России, завода, на котором будут собираться модели Corolla и Camry, о своих планах на Россию заявил немецкий автоконцерн DaimlerChrysler» (www.aktex.ru, 3 ноября 2004г.). По мнению ряда экспертов, рост объемов производства автомобилей под иностранными марками в России в ближайшие 3-4 года будет находиться на уровне 50-100% в год. Этому во многом поспособствует решение Правительства о снижении практически до нулевого уровня ввозных пошлин на комплектующие для автосборочных предприятий в России. Согласно экспертной оценке, производство иномарок внутри России в следующем году составит 8–10% от общего объема, а к 2010 году превысит 40% от выпуска машин в РФ.

В связи с все более возрастающей значимостью этого сектора автомобильного производства, следует подробнее рассмотреть его структуру:

Структура производства иномарок в России в 2003 году

| № | Название предприятия | Месторасположение | Что производит | Кол-во | В % к объему производства |

| 1 | GM-АвтоВАЗ | г. Тольятти | Шевроле-Нива | 25 235 | 44% |

| 2 | Ford Motor Corp. | г. Всеволжск | Ford Focus | 16 261 | 28,5% |

| 3 | Автотор | г. Калининград | 8 моделей KIA 2 модели BMW | 8 415 | 14,7% |

| 4 | ТагАЗ | г. Таганрог | Hyundai Accent | 5 896 | 10,3% |

| 5 | Автофрамос | г. Москва | Renault Clio Symbol | 1 343 | 2,3% |

| – | Итого | 57 150 | 100% | ||

При этом при продвижении своих автомобилей иностранцы будут вовсю практиковать испытанные ими инструменты – кредиты, скидки, увеличенные сроки гарантии, льготы на страхование, сервисное обслуживание, выгодные программы смены старого автомобиля на новый – и делать ставку на развитие дилерских центров в регионах. Российские автозаводы ничего такого себе позволить не могут. Это еще раз подтверждает реальность угрозы перехода части рынка к иностранным автопроизводителям на территории России.

2.2.2. SWOT-анализ

| Сильные стороны | Слабые стороны |

| Узнаваемость бренда | Невысокое качество продукции |

| Значительная доля рынка | Старый модельный ряд |

| Невысокая стоимость продукции | Устаревшие технологии производства продукции |

| Дешевизна в обслуживание и эксплуатации | Недостаточное кол-во финс. средств |

| Повышение качества продукции | |

| Обновление модельного ряда | |

| Модернизация производственных мощностей |

| Возможности | Угрозы |

| Увеличение доли рынка посредствам вытеснения ближ. конкурентов | Снижение объема продаж |

| Получение фин. поддержки со стороны государства | Рост кол-ва конкурентов на рынке |

| Привлечение доп. средств за счет размещения ценных бумаг на фондовых биржах | Снижение ввозных пошлин на подержанные иномарок после вступления в ВТО |

| Повышение издержек |

| Возможности | Угрозы |

|

| Сильные стороны | Увеличение доли рынка за счет недорогой продукции Создание нововой модели за счет привлеченных финансовых средств Использовать узнаваемость бренда для увеличения доли на рынке | Повышение качества продукции, для вытеснения конкурентов Разработка новых моделей, для увеличения объемов продаж |

| Слабые стороны | Разработка новых моделей, повышение качества продукции, обновление производственных мощностей, за счет привлеченных фин. средств |

На данный момент Компания АВТОВАЗ использует следующие возможности для роста:

Участие в совместных проектах с ведущими мировыми автопроизводителями (GM Chevrolet)

Модернизация производственных мощностей и повышение качества продукции

Вывод новой модели на рынок в 2005 году (Калина)

Привлечение дополнительного финансирования через размещение ценных бумаг компании на рынке еврооблигаций

2.3. Потребители

АвтоВАЗ выяснил, что его покупатель имеет ежемесячный доход до $400. Если человек в расчете на члена семьи зарабатывает больше, то он уже смотрит на «какие-то другие, более дорогие автомобили».

Сегодняшний потребитель продукции тольяттинского автозавода выглядит примерно так: семейный человек, средний состав его семьи – три человека, уровень дохода на одного члена семьи примерно у половины превышает $150, у трети потребителей доходы близки к $250-300 на человека. У части потребителей они составляют более $300 на человека.

Основная потребность, удовлетворяемая компанией АвтоВАЗ - потребность в свободе передвижения; ее специфика заключается в том, что кому-то автомобиль нужен для: работы, семьи, поездки по бездорожью или выезда за город, на природу

2.3.1. Сегментация рынка

Осуществляя сегментацию, предприятие делит рынок на отдельные сегменты, которые вероятнее всего будут характеризоваться одинаковой реакцией на стимулы маркетинга.

АвтоВАЗ проводит сегментацию потребителей по следующим признакам:

По географическим признакам

| Признаки сегментации | Возможные сегменты |

| Деление по климату | Ценральная часть Сибирь Дальний Восток Север |

| Место жительства и плотность населения | Город Пригород Сельская местность |

| Численность населения (для городов) | До 5 тыс.; 5-20 тыс.; 20-50 тыс.; 50-100 тыс.; 100-500 тыс.; 500тыс.-1 млн; более 1 млн. |

По демографическим признакам

| Признаки сегментации | Возможные сегменты |

| Возраст | 22-29; 30-39; 40-59, 60 и старше |

| Пол | Мужской |

| Размер семьи (человек) | 1-2; 3-4 ; 5 и более |

| Уровень доходов (в месяц на человека) |

По поведению потребителей на рынке

| Признаки сегментации | Возможные сегменты |

| Мотивы покупок | Экономия Надежность |

| Поиск выгод | Поиск на рынке: товаров высокого качества хорошего обслуживания более низкой, чем обычно, цены |

| Чувствительность к цене | Безразличен Предпочитает низкие цены Предпочитает высокие цены (как показатель качества) Избегает очень высоких цен |

| | Безразличен |

| Степень нуждаемости в товаре | Нужен постоянно Нужен время от времени Никогда не требуется |

3. Продукция компании

3.1. Краткое описани продукции ОАО «АвтоВАЗ»

Продукция АвтоВАЗа представлена пятью модельными рядами:

Классика

Год начала производства: 1980

Прямые линии дизайна, большие прямоугольные блок-фары, алюминиевые бамперы стали существенным шагом вперед, по сравнению с семейством ВАЗ-2101.

Самара

Год начала производства: 2000

Достоинства и преимущества автомобилей LADA SAMARA седан - комфортабельный интерьер салона, более удобная и совершенная панель приборов, вместительное и удобное, за счет увеличения крышки, багажное отделение, высокодинамичные качества, хорошая управляемость и устойчивость на различных типах дорог. Новая конструкция отопителя обеспечивает эффективный обогрев салона.

Лада-110

Год начала производства: 2000

Комфортабельный автомобиль, характеризующийся современным дизайном, улучшенными ходовыми качествами и более высоким уровнем комплектации. Более короткая, по сравнению с другими моделями семейства, габаритная длина позволяет улучшить характеристики рулевого управления.

Нива

Год начала производства: 1977 (модернизация в 1993)

Один из самых удачных конструкторских разработок ОАО «АВТОВАЗ», объединившая комфорт легкового автомобиля и проходимость вездехода. LADA NIVA своевременно заполнила пустующую в то время нишу на рынке. На базе LADA NIVA создано множество автомобилей различного назначения, выпускаемых на привлеченных предприятиях. Повышенная проходимость и комфорт - вот отличительные черты автомобиля LADA NIVA.

Это автомобиль для езды по бездорожью, путешествий в труднодоступные места, поездок на охоту и рыбалку

Лада Калина

Планируемый год начала производства: 2005

Это представитель нового семейства автомобилей, готовящихся к производству в ОАО «АВТОВАЗ». Стремительные изящные обводы кузова, оригинальная эффективная светотехника, новый интерьер придают автомобилю элегантный современный вид.

Современный оригинальный дизайн, применяемые новые отделочные материалы создают комфортные условия для размещения водителя и пассажиров. Данная модель более маневрененна и приспособлена к условиям движения в городской среде.

3.2. Анализ хозяйственного портфеля

3.2.1. Матрица БКГ

Доля моделей АвтоВАЗа на рынке России:

1. Классика 12,68 %

2. Самара 13,41 %

3. Лада 110 13,51 %

4. Нива 2,982%

Доля ближайших конкурентов на рынке России:

1. ИЖмаш 4,2 %

2. Иномарки 26,6 %

3. Иномарки 32,5 %

4. УАЗ 26,6 %

Относительная доля рынка АвтоВАЗа:

1. Классика 3,019

2. Самара 0,504

3. Лада 110 0,508

4. Нива 0,112

Темпы роста продаж:

1. Классика -5 %

2. Самара +11 %

3. Лада 110 +19 %

4. Нива +2 %

Согласно занимаемым позициям в матрице БКГ следует применять следущие стратегии:

1) Классика : получение максимальной прибыли и постепенное сокращение объемов производства, вследствие сокращения объемов продаж. Направление получаемой прибыли в развитие трудных детей и новых моделей.

2) Самара и Лада 110: произвести сравнение потенциалов развития и выбрать наиболее перспективный продукт для инвестиций.

3) Нива: не снимать с производства, продолжая удовлетворять имеющийся спрос.

3.2.2. Матрица GE-McKinsey

Эта матрица позволяет принимать дифференцированные стратегические решения по эффективному использованию потенциала компании в зависимости от различного уровня привлекательности рынка.

Продукцию компании ОАО «АвтоВАЗ» можно разделить на несколько рынков (по цене), каждый из которых отличается своим соотношением привлекательности и стратегического положения компании на нем:

I. Легковые автомобили

1) от $3500 – до $5000 (Классика)

Привлекательность рынка низкая ввиду его медленного, но неуклонного сокращения и падения прибылей.

Стратегическое положение компании – сильное:

Большой объем производства

Конкурентоспособные цены

Большая доля рынка

Стратегия: 1. Извлекать полную выгоду

2. Через 2-3 года – сокращать.

2) от $6000 – до $9000 (Самара, Лада 110)

Большой размер рынка, есть возможность его роста

Средне-высокие прибыли

Цены на уровне конкурентов (подержанные иномарки)

Высокая интенсивность конкуренции

Возможности расширения производства

Невысокое качество продукции

Плохой имидж компании на рынке

Стратегия: 1. Усиливать и развивать (Лада 110);

2. Удержать (Самара) и в дальнейшем извлекать полную выгоду

II. Внедорожники

От $7000 – до $8000 (Нива).

Привлекательность рынка – высокая:

Большой размер рынка

Практическое отсутствие сильных конкурентов

Стратегическое положение компании – слабое:

Старый модельный ряд

Низкое качество

Стратегия: 1. Удержать

2.Разработать новую модель для данного рынка, а старую постепенно вывести

3.2.3. Матрица Ансоффа

| Имеющиеся рынки | Новые рынки |

|

| Имеющиеся продукты | Расширение присутствия (проникновение) | Развитие новых рынков |

| Новые продукты | Развитие продукта | Диверсификация |

Маркетинговая привлекательность стратегий компании определяется объемом продаж и вероятностью риска. АвтоВАЗу в зависимости от продукта следует применять несколько различных стратегий.

Для уже имеющихся продуктов (Самара, Лада 110) целесообразно применять стратегию расширения присутствия на уже имеющихся рынках путем изменения предлагаемой цветовой гаммы, введения различных модификаций автомобилей.

Для внедорожника «Нива» следует развивать новые рынки. Возможно, подойдет разработка различных модификаций для пожарных, медицинских, лесных служб, для армии и т.д.

Для новой модели Лада Калина следует применять стратегию развития продукта, проводить рекламные и PR-кампании с целью привлечения интереса потенциальных покупателей.

На наш взгляд соотношение объемов продаж и величины риска этих двух стратегий соразмерны ожидаемой прибыли от их реализации.

3.3. Ценообразование

В системе образования цен на продукцию Волжского автозавода заложены следующие принципы:

Внутренние потребности предприятия (обеспечение плановой рентабельности, прибыли)

Себестоимость (стоимость энергоносителей, материалов комплектующих, а также экономическая эффективность производства)

Сезонные спады и подъемы спроса на те или иные модификации

Взаимоотношения с дилерами

Изменения курса доллара

Изменения конъюнктуры рынка

В конце каждого года на АвтоВАЗе составляется и утверждается маркетинг-план на следующий год. Основой для составления этого документа служат данные о госбюджете, который принимается Государственной думой, прогнозы изменения курса доллара. По примеру предыдущих лет специалисты, какой может быть динамика изменения денежной массы у населения, какая ее часть может быть израсходована на покупку автомобилей. Прогноз на этот год составляется по месяцам и по каждой модели. Это объясняется тем, что существуют сезонные спады и подъемы спроса на те или иные модификации. Мы пришли к определенной цифре, которая изменяется вместе с темпами инфляции. Если сравнить график изменения цен и график изменения денежной базы, то выяснится, что они повторяют друг друга с небольшой задержкой: появились деньги у людей - пошли вверх цены, стабильна масса "налички" - держатся и цены. Как правило, цены на автомобили с отставанием на 30-40 процентов следуют за инфляцией. На сегодня отклонение от нашего прогноза составляет 0,005 процента.

Дельта между отпускной ценой, розничной ценой и прогнозируемой должна выполнять ряд задач:

обеспечение кредитования

страхование рисков при кредитовании для покупки всего выпуска автомобилей

участие дилеров в проектах ВАЗа (например, крупная рекламная акция)

исполнение согласованных программ развития сервисной сети.

При разработке политики ценообразования, АвтоВАЗ считает важным также учитывать, что цены на автомобили должны расти медленнее инфляции.

3.4. Сервисно-сбытовая сеть

На конец 2003 года в компании осуществлен переход к двухуровневой системе сбыта товарной продукции, представленной в виде:

АвтоВАЗ – Региональный дистрибьютор – Дилеры

Управления региональных поставок – Дилеры

В течение 2003 года АвтоВазом утверждены требования к предприятиям сервисно-сбытовой сети (дилерам) по наличию:

Сооружений для ремонта и техобслуживания

Площадок для хранения автомобилей с твердым покрытием

Демонстрационного зала, помещений для клиентов регламентированной площади

Необходимого перечня оборудования

Видов предлагаемых услуг

Одной из главных задач автоВАЗа является развитие сервисно-сбытовой сети и увеличение продаж на рынке Дальнего Востока. На сегодняшний день здесь действует уже пять управлений региональных поставок автомобилей.

Непосредственно рекламой занимаются дилеры АвтоВАЗа наиболее крупные из них Инком-Лада, Авто-реал, Восток лада, Гермес лада, Лада-Фаворит. Данные дилеры проводят различные рекламные акции на ТВ, в СМИ, реализуют программы стимулирования сбыта путем введения различных скидок, бонусов, продажи в кредит и в обмен на старые автомобили (trade-in). Частью рекламной кампании АвтоВАЗа является участие в различного рода выставках автомобилей и автошоу, подготовка и участие фирменной команды в шосейно-кольцевых гонках (Формула 2000).

Рекламная политика компании направлена на среднестатистического гражданина Российской Федерации в возрасте от 22 до 39 лет, имеющего семью от 3 до 4 человек со средним доходом 300-400 долларов США на человека. Однако по активности рекламы и продвижения компания пока проигрывает своим конкурентам. Особенно сильная реклама потребуется АвтоВАЗу при выведении на рынок новых моделей, таких, как «Лада Калина».

Заключение

В заключение, хочется еще раз отметить: на сегодняшний день российский автомобильный рынок поделен в пользу АвтоВАЗа. Однако, современные тенденции угрожающе напоминают о том, что такое положение не вечно. Динамичное расширение производства иностранных марок на территории России вместе с решением Правительства о максимальном снижении пошлин на импорт комплектующих для автосборочных предприятий, активной рекламной и PR-кампанией, системами скидок, бонусов, кредитов, обмена старых автомобилей на новые, системой послепродажного обслуживания (гарантийного и негарантийного), – угрожает коренным перераспределением рынка.

В ближайшие 5 лет компания сохранит свое прочное конкурентное положение на рынке и бо́льшую долю рынка, однако при сохраняющихся тенденциях АвтоВАЗ будет постепенно утрачивать свои позиции. За эти 3-5 лет необходимо предпринять активные меры по укреплению конкурентоспособности компании на рынке:

1) Коренное изменение имиджа компании.

Имидж «АвтоВАЗа» как производителя практичных, современных, доступных и надежных автомобилей в большом разнообразии исполнений позволит создать фундамент для дальнейшего роста. Это может быть достигнуто в первую очередь за счет:

Неуклонного повышения качества продукции (разработаны 10 правил фирменной системы качества)

Модернизации производственных мощностей

2) Разработка новых базовых моделей с интервалом не более 5 лет и полное обновление модельного ряда до 2008 года, увеличение пакета услуг, сопутствующих выпускаемым автомобилям. Для этого компания осуществляет инвестиции в НИОКР, которые за последние 5 лет составили 1,7% от выручки, а капиталовложения находились на уровне 6,0% от выручки. Это в целом соответствует объемам подобных расходов крупных мировых автомобилестроительных компаний.

3) Работа над снижением издержек и себестоимости продукции (т.к. ВТО – см. отчет)

4) Реформирование и развитие дилерской сети, услуг покупателем, м.б. кредитование заводом покупателей.

5) Уже сейчас на заводе внедряется система экологического менеджмента в соответствии с требованиями международного стандарта ИСО-14001. Тем не менее, после подписания Россией Киотского протокола, придется учитывать еще один фактор, влияющий на себестоимость продукции: заводу придется разработать систему контроля за уровнем выбросов парниковых газов в атмосферу.

6) Активный поиск возможностей формирования стратегических альянсов с крупными инвесторами в различных направлениях деятельности. Для этого необходимо повышать открытость и прозрачность компании, что и пытается достигнуть нынешнее руководство компании путем проведения аудиторских проверок авторитетными международными агентствами (PriceWaterHouse Coopers) и участия в международных инвестиционных рейтингах (Moody’s).

Таким образом, рассмотрев положение компании на современном рынке, ее силы и слабости, наблюдаемые и прогнозируемые тенденции рынка, можно заключить, что сохранение и дальнейшее усиление конкурентоспособности компании на рынке возможно лишь при условии осуществления активных действий в этом направлении. Будем надеяться, руководство АвтоВАЗа использует те стратегии, которые позволят удержать и в дальнейшем увеличить его долю рынка.

Список использованной литературы:

Е.П. Голубков “Основы Маркетинга”, М.: 1999 г.

Е.П. Голубков “Маркетинговые исследования”, М.: 1998 г.

Ф. Котлер “Основы Маркетинга”, М.: 1990 г.

«Годовой отчет ОАО «АвтоВАЗ» за 2003 год», www.vaz.ru

www.lada-auto.ru – Официальный сайт ОАО «АвтоВАЗ»

www.history.vaz.ru – «АвтоВАЗ»: корпоративная история

www.vaz.ru/social - Социальные программы ОАО «АвтоВАЗ»

А также другие информационные ресурсы:

www.rbcdaily.ru – RBC Daily – ежедневная аналитическая газета

www.gazeta.ru – Информационное агентство Газета.ру

www.tltinfo.ru – Информационный сервер Тольятти

www.ladaonline – Информационный портал

www.ej.ru – Еженедельный журнал

www.aktex.ru – Аккумулятор новостей

www.falshivkam.net - Национальное агентство по борьбе с распространением фальсификаций

www.nwcars.ru – Весь автотранспорт Северо-Запада

www.autonews.ru – Последние новости, обзоры и тесты

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Подобные документы

Сущность конкурентного преимущества предприятия. Анализ возможностей и опасностей фирмы в конкурентной среде (метод SWOT). Анализ конкурентных преимуществ методом SNW. Характеристика деловых стратегий, направленных на повышение конкурентоспособности.

курсовая работа , добавлен 16.05.2011

Теоретические основы технологии формирования конкурентных преимуществ в организации. Место и роль конкуренции в рыночной системе. Методы конкурентных преимуществ продукции. Оценка рекламной политики и конкурентных преимуществ продукции ООО "Монолит".

курсовая работа , добавлен 08.04.2010

Разработка конкурентных стратегий фирмы. Стратегические факторы развития конкурентного преимущества, подходы к его выявлению. Пути совершенствования конкурентоспособности ТОО "TSC Service". Анализ рыночной позиции и конкурентных преимуществ компании.

дипломная работа , добавлен 27.10.2015

Исследование конкурентных сил, действующих на ресторан. Обзор конкурентных позиций и возможных действий соперничающих фирм. Определение ключевых факторов конкурентного успеха. Анализ рыночной власти потребителей. Оценка стратегических действий фирмы.

контрольная работа , добавлен 19.12.2014

Понятие конкуренции и конкурентных преимуществ. Анализ финансово-хозяйственной деятельности и конкурентных преимуществ ЗАО "Август". Пути совершенствования системы управления конкурентными преимуществами фирмы, оценка их экономической эффективности.

курсовая работа , добавлен 21.10.2010

Маркетинг как сложная социально-экономическая категория. Миссия компании. Ассортимент продукции, описание ведущих позиций товаров. Оценка конкурентных позиций предприятий, направлений маркетинговой политики. Оценка конкурентоспособности на рынке.

контрольная работа , добавлен 16.04.2014

Сущность конкуренции и конкурентоспособности предприятия на современном рынке. Конкурентное преимущество как ключевой элемент стратегии. Анализ и оценка конкурентных преимуществ предприятия cтроймаркет "Новосел", направления их усовершенствования.

курсовая работа , добавлен 31.12.2011

Сущность и роль современных ценовых стратегий, их классификация и характеристика, порядок и этапы разработки. Анализ политики компании по установлению цен и принципы ее построения. Оценка конкурентных позиций предприятия на пивоваренном рынке России.

дипломная работа , добавлен 07.04.2015

Миссией ИП «Кошляк Е.П.» является обеспечение потребностей жителей Омской области в качественной и недорогой одежде.

Стратегическая цель предприятия - стать лидерами на рынке одежды Омской области. Подцелями являются: 1) расширение ассортимента реализуемых товаров; 2) увеличение объемов деятельности и прибыли; 3) повышение конкурентоспособности предприятия; 4) выход на новые рынки (рынки соседних регионов: Новосибирск, Челябинск, Тюмень и т.д.). С учетом расширения ассортимента - стратегия предприятия наступательная, направленная на расширение рынка сбыта.

4. План маркетинга. План маркетинга составляется на основе маркетинговых исследований, состоящих из сбора, обработки и анализа информации. При их проведении рынок делится на сегменты, выбираются наиболее подходящие из них и проводится позиционирование товара на выбранных сегментах. Позиционирование подразумевает выделение своего товара из ряда конкурентных, формулировку его преимуществ и отличительных черт с точки зрения покупателя. Позиционирование - это причина, по которой покупатель выбирает данную продукцию. Приведем данные маркетингового исследования.

Для проведения подробного анализа можно построить матрицы вероятностей/воздействий, в одной из которых необходимо спозиционировать выявленные факторы внешней среды, оказывающие положительное влияние на организацию (возможности), в другой - факторы внешней среды, оказывающие негативное воздействие на организацию (угрозы). Такие матрицы приведены в виде таблицы 2.9 и таблицы 2.10.

Таблица 2.9 Матрица возможностей

|

Влияние возможностей на компанию |

||||

|

Умеренное |

||||

|

Вероятность реализации возможностей |

Улучшение уровня жизни населения; Изменение рекламных технологий |

Появление новых поставщиков |

Снижение налогов и пошлин |

|

|

Разорение и уход фирм-продавцов; |

Снижение цен на сырье и готовую продукцию; Совершенствование менеджмента |

Уменьшение императивных норм законодательства; Снижение безработицы |

||

|

Неудачное поведение конкурентов; Изменения моды |

Совершенствование технологии производства |

Таблица 2.10 Матрица угроз

|

Влияние угрозы на компанию |

|||||

|

Разрушение |

Критическое состояние |

Тяжелое состояние |

Легкие «ушибы» |

||

|

Вероятность реализации угроз |

Сбои в поставках продукции; Рост темпов инфляции; Появление товаров-субститутов |

Увеличение конкурентных преимуществ со стороны конкурентов; Скачки курсов валют |

|||

|

Снижение уровня жизни населения; Рост налогов и пошлин |

Изменение покупательских предпочтений; Ужесточение законодательства |

Появление принципиально нового товара; Появление новых концернов |

|||

|

Изменение уровня цен; Рост безработицы |

Появление новых фирм на рынке; Усиление конкуренции |

Национализация бизнеса; |

По итогам данных, приведенных в таблицах видно, что на компанию ИП «Кошляк Е.П.» факторы ближайшего окружения оказывают сильное негативное воздействие, т.е. представляют сильнейшую угрозу. Положительное влияние на данную организацию оказывают в основном только факторы макросреды.

Для получения более полного представления, необходимо полученные данные ранжировать в порядке убывания их степени воздействия в таблице 2.11.

Таблица 2.11 Внешние возможности и угрозы

|

Возможности |

||

|

Улучшение уровня жизни населения |

Изменение покупательских предпочтений |

|

|

Появление товаров-субститутов |

||

|

Развитие информационной отрасли |

Изменение правил ввоза продукции |

|

|

Появление новых поставщиков |

Сбои в поставках продукции |

|

|

Изменения моды |

Появление принципиально нового товара |

|

|

Снижение закупочных цен |

Снижение уровня жизни населения |

|

|

Снижение налогов и пошлин |

Рост темпов инфляции |

|

|

Совершенствование менеджмента |

Ужесточение законодательства |

|

|

Рост благосостояния населения |

Изменение уровня цен |

|

|

Разорение и уход фирм-продавцов |

Скачки курсов валют |

|

|

Уменьшение императивных норм законодательства |

Появление новых концернов |

|

|

Совершенствование торговых технологийа |

Увеличение конкурентных преимуществ со стороны конкурентов |

|

|

Предложения о сотрудничестве со стороны отечественных предпринимателей |

Рост налогов и пошлин |

|

|

Неудачное поведение конкурентов |

Усиление конкуренции |

|

|

Рост безработицы |

||

|

Ухудшение политической обстановки |

||

|

Национализация бизнеса |

||

|

Появление новых фирм на рынке |

Таким образом, становится очевидно, какие из определенных внешних факторов имеют наибольшее положительное или отрицательное влияние на компанию.

Матрица SWOT дает возможность свести результаты проведенных исследований в систему, установить линии связи между силой и слабостью, которые присуще предприятию, внешними угрозами и возможностями, которые в дальнейшем будут использованы для формулирования его стратегии.

Таблица 2.12 Карта SWOT деятельности ИП «Кошляк Е.П.»

|

Возможности |

|||

|

1) Рост потребления импортной одежды |

1) инфляционные процессы; |

||

|

2) рост доходов населения; |

2) изменение конъюнктуры рынка; |

||

|

3) привлечение инвестиций; |

3) изменения платежеспособности покупателей; |

||

|

4) поиск новых поставщиков; |

4) рост тарифов; |

||

|

5) снижение издержек обращения; |

5) изменение спроса покупателей; |

||

|

6) повышение торговой надбавки; |

6) появление новых конкурентов |

||

|

7) Повышение конкурентоспособности |

7) изменение налогообложения; |

||

|

Сильные стороны |

Слабые стороны |

||

|

1) широкий ассортимент; |

1) большое количество конкурентов; |

||

|

2) приемлемый уровень цен; |

2) высокая концентрация аналогичных товаров; |

||

|

3) хорошие отношения с клиентами; |

3) слабая мотивация работников; |

||

|

4) товарные кредиты поставщиков; |

4) торгово-технологический процесс, обусловленный месторасположением предприятия; |

||

|

5) тесные и добрые взаимоотношения с поставщиками; |

5) высокая торговая надбавка; |

||

|

6) удобное месторасположения; |

6) высокий уровень издержек обращения; |

||

|

7) высокое качество товаров; |

7) отсутствие специалистов в области маркетинга; |

||

|

8) квалифицированный торгово-оперативный персонал; |

8) отсутствие анализа и планирования основных хозяйственных показателей; |

Как показал анализ наибольшее количество баллов получило поле сильные стороны предприятия. Для наиболее полного представления о дальнейшем развитии и выбора стратегии предприятия необходимо составить обобщающую матрицу SWOT.

Таблица 2.13 Обобщающая матрица SWOT предприятия

Результаты расчета показали, что наибольшее значение было определено в поле «Сила и возможности», следовательно, основная цель деятельности - получение максимальной прибыли. Для улучшения конкурентного положения рекомендуется использовать:

Стратегию роста - использование сильных сторон предприятия для реализации возможностей, связанных с внешней средой его деятельности;

Расширение торговых площадей; Открытие новых павильонов

Стратегические альтернативы:

Интенсивный рост:

Увеличение сбыта существующих товаров (применение стимулирования сбыта, поиск новых поставщиков, контроль за качеством поставляемого товара, мониторинг цен конкурентов);

Диверсификационнный рост:

Концентрическая диверсификация (распределение новых товаров по налаженным сбытовым каналам);

Анализ маркетинговых решений на предприятии ИП «Кошляк Е.П.», а так же анализ показателей хозяйственной деятельности показали, что руководству данного предприятия необходимо уделить особое внимание на осуществление товарной и ценовой политики.

В процессе перехода к рынку, предприятия столкнулись со многими проблемами выживания. Полный доступ к внешней среде принес не столько новые возможности, сколько новые проблемы эффективного функционирования предприятия на рынке. К внедрению маркетинга предприятия приходили и по сей день приходят только вследствие бедственного положения со сбытом собственной продукции. Это характерно для большинства отечественных предприятий.

Между тем, ориентируясь исключительно на сбыт, предприятие не может полностью контролировать ситуацию. Оно "варится в собственном соку", не сознавая опасности стать аутсайдером отрасли.

Часто у руководства бытует заблуждение - "мы знаем своих конкурентов, нам незачем постоянно отслеживать ситуацию в отрасли…". Это заблуждение приводит к тому, что предприятие застывает на определенном этапе развития. Из-за того, что конкурентное положение четко не определяется, руководство начинает понимать, что что-то идет не так только после явного снижения объемов продаж. В данной ситуации как правило предпринимаются попытки наладить сбыт поиском все новых и новых рынков сбыта для своей продукции, тогда как ее жизненный цикл, например, вследствие развития технологии у конкурентов уже находится на стадии остаточного спроса. Или, например, нахождение нового сырья позволило конкурентам значительно снизить цены на свою продукцию. Отсюда четко прослеживается необходимость постоянного мониторинга отрасли и комплексного исследования своего конкурентного положения в ней.

Информация, необходимая для анализа конкурентов

Необходимо отметить, что классический маркетинг не настаивает на углубленном исследовании конкурентов. Но, для российских предприятий подобное поверхностное исследование неприемлемо. Дело в том, что ситуация на большинстве отечественных рынках чрезвычайно нестабильна и тот, кто вчера был "никем", завтра может выбиться в лидеры и наоборот. В связи с этим необходимо выделить проблему, которая стоит перед большинством российских маркетологов - как предугадать изменения ситуации в отрасли через год, через ряд лет.

Всю информацию о конкурентах можно классифицировать на две группы: первичную и вторичную.

Данные, специально полученные для анализа конкретных сторон деятельности конкурента, являются первичной информацией. Основными методами сбора первичной информации являются наблюдения, опросы и эксперименты. Главными источниками первичной информации о конкурентах являются как правило: каналы распределения продукции, поставщики и потребители продукции; рекламные агентства, торговые агенты, маркетинговые фирмы, обслуживающие конкурента, инженерный, торговый и управленческий персонал предприятия конкурента, специальные аналитические службы.

Основное достоинство первичной информации: быстрота ответа на интересующие вопросы, простота последующего ее сведения в нужную форму, представление "живого" мнения о деятельности конкурента.

Недостатками первичной информации являются: субъективность, неполнота, высокая степень недостоверности, сложность доступа и дороговизна (в случае с персоналом предприятия и специальными аналитическими службами).

Вторичная информация о конкуренте включает данные, прошедшие предварительную аналитическую обработку, К основным источникам вторичной информации относятся: отчеты о производственно-хозяйственной деятельности, статьи о деятельности конкурента в периодической печати, справочные издания о конъюнктуре рынка, тенденциях и проблемах его развития, включающие данные о конкуренте, публикуемые интервью управленческого персонала и руководства компании, мнения потребителей о характеристиках продукции конкурента.

Проблемы, связанные со сбором необходимой информации

Необходимо отметить, что зачастую, для составления картины конкуренции вышеперечисленной информации явно недостаточно. Для углубленного исследования необходима также и вторичная информация, которя начинается с анализа финансовых показателей (данных баланса) - здесь уже можно проследить динамику развития конкурента и его относительную силу.

Всю вторичную информацию по степени доступности можно разделить на три группы: 1. Открытая информация (номенклатура, цены, качественные характеристики продукции, система продвижения, представленность на рынке). 2. Условно открытая информация (бухгалтерский баланс предприятия, отчет о прибылях и убытках, рейтинг предприятия). 3. Закрытая информация (объемы производства продукции с разбивкой по номенклатурным линиям, календарный план производства, база отгрузки, применяемые технологии).

Но для первой группы характерна неполнота информации исследования ситуации на рынке,

Вторая группа зачастую характеризуется недостоверностью - отечественные предприятия склонны фальсифицировать данные балансов с целью ухода от налогов, т.е. возможна неточная оценка силы конкурента, и, наконец третья группа характеризуется закрытостью доступа или чрезвычайной дороговизной.

Для решения проблем недостоверности желательно собирать информацию из различных (независимых) источников, что повышает объективность получаемых результатов. Здесь хорошим способом является экспертное взвешивание источников информации по их относительной достоверности, либо по доверию источнику. Решение проблем с третьей группой информации видится в повышении финансирования маркетинга на предприятии. Как показывает практика, ни одно серьезное исследование деятельности конкурентов не обходится без использования подобной информации. информация рейтинговый конкурентный рынок

Существуют две методики анализа конкурентного положения предприятия в отрасли. Первая группа - параметрические (в основном на основе первичной информации, Преимуществом этих методик является быстрота и относительная дешевизна, но в то же время есть опасность субъективности и неточности мнений. Довольно сложно проследить силу или слабость конкурента, тем более, невозможно строить прогнозы его развития.

Вторая группа - рейтинговые оценки (здесь используются сведения, полученные путем интервьюирования менеджеров и сводная финансовая отчетность конкурентов, затем строится четкая математическая модель, на основе которой все данные по конкурентам сводятся в коэффициентные показатели). На основе показателей выстраивается рейтинг предприятий. Очевидным преимуществом этих методик является достаточная точность и возможность выявления точного положения собственного предприятия в отрасли. Но в России необходимо добавить еще одну группу методик, - углубленный анализ конкурентов и составление прогнозов развития отрасли. Здесь необходима информация, раскрывающая внутренние механизмы работы конкурента. К такой информации могут относиться данные об объемах производства продукции с разбивкой на отдельные номенклатурные позиции, детализированные данные по экспорту и отгрузке, планы производства и т.д. На основе этих данных возможно построить модель поведения конкурента, его будущее состояние. Эти методики позволят получить огромное преимущество перед конкурентами и, возможно, выиграть конкурентную борьбу, при грамотном их использовании.

Нельзя не отметить специфику третьей группы методик - прослеживается достаточно тонкая грань между этими методиками и промышленным шпионажем, здесь необходима особая осторожность.

Ситуационный подход к анализу конкуренции на рынке (проблемы выбора альтернатив)

Несмотря на очевидную актуальность постоянного мониторинга конкурентной позиции предприятия, необходимо учитывать фактор дороговизны информации и запаса времени для принятия решения. При определении состава используемых данных важно постоянно сопоставлять эти факторы и значимость получаемых в ходе анализа результатов. Другими словами, необходимо правильно определить свою позицию относительно объективных, но достаточно "дорогих" результатов, и "дешевых", но недостаточно точных, сопоставив все это со временем для принятия решения.

В зависимости от ситуации на предприятии, маркетологам рекомендуется производить выбор информации, необходимой для анализа конкурентного положения исходя из следующей модели (Рис.1.).

Рис.1.

Представленная модель предполагает выбор той или иной информации для анализа конкурентов при следующих условиях:

Блок 1 - необходимо быстрое реагирование на сложившуюся проблему, при недостатке финансирования маркетинговых исследований. Здесь возможен выбор только общей информации, такой как: количество конкурентов в отрасли, их номенклатурные линии, цены, оценки предприятий - конкурентов в прессе, внешние характеристики систем продвижения и т.п. Как результат - вероятна недостаточность данных для полноценного анализа отрасли.

Блок 2 , здесь также решается какая-либо тактическая задача, чаще всего - быстрое определение своего места в отрасли. При достаточном финансировании рекомендуется использовать для этого готовые рейтинговые оценки крупнейших консалтинговых компаний или рейтинговых агентств. В основном, это такие компании как: Standard & Poor"s, Dun & Bradstreet, Moody"s и др., а в России - рейтинговое агентство "Эксперт РА", агентство AK&M и др. Рейтинговая оценка позволяет быстро сориентироваться и возможно принять какое-либо решение, но планов на будущее построить не позволяет. Также, основой построения рейтингов являются финансовые показатели работы предприятия, а в России возможна фальсификация и, как следствие - неверная оценка.

Блок 3 - этот блок вызывает сомнения, так как вероятно, невозможно провести углубленный анализ отрасли дешево и быстро.

Блок 4 , здесь, скорее всего, предприятие находится в кризисной ситуации и руководство видит выход в быстрой смене поведения предприятия на рынке. В этом случае для того, чтобы быстро сориентироваться относительно возможностей своего предприятия и соседей в отрасли, лучше всего приобрести готовый отчет анализа отрасли хорошо зарекомендовавшей себя маркетинговой или консалтинговой компании. В данном случае гарантирован результат, но есть и минусы - во-первых, придется доверять чужим результатам, а во-вторых, придется платить достаточно много.

Блок 5 - этот блок характеризует ситуацию, когда необходимо выработать линию поведения предприятия в отрасли, не имея для этого больших средств и не стремясь к детальной проработке. В этом случае наилучшим способом анализа конкурентов является параметрический анализ на основе первичной информации. При грамотном его проведении возможно получение неплохих результатов.

Блок 6 - этот блок, как и блок 3 вызывает сомнения, но уже по другим причинам - целесообразно ли проводить анализ конкурентов долго и дорого, да еще и без достаточной степени детализованности? Скорее всего нет, но если все же придется, то можно посоветовать разработать рейтинг предприятий своими силами, правда возникнет масса сложностей и будут достаточно большие финансовые затраты.

Блок 7 характеризует ситуацию, когда руководство предприятия чувствует, что лидерство в отрасли, державшееся много лет начало "пошатываться" и необходимо детально изучать своих конкурентов, которых до недавних пор было не видно. Здесь возможно составление прогнозов развития отрасли своими силами, силами отдела маркетинга. Возможно применение проектного управления.

Блок 8 - этот блок, скорее всего, показывает не конкретную ситуацию, а постоянный мониторинг ситуации в отрасли. Это наиболее результативный блок, позволяющий держать контроль над всеми своими конкурентами и наиболее эффективно реагировать на изменения рынка.

Исходя из всего вышесказанного, можно сделать вывод о том, что необходимость постоянного мониторинга отрасли очевидна, но вариантов использования финансовых средств и времени много. Таким образом, грамотно используя знания маркетологов, возможно получить массу преимуществ для достижения лидерства в отрасли или просто-напросто выживания в ней.